오피니언

‘복제약 있어도 오리지널 판매’..제약사들의 슬픈 자화상

바이오스펙테이터 천승현 기자

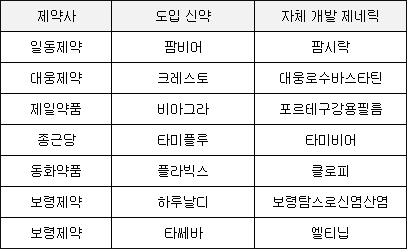

자체개발 의약품과 중복 신약 판권 확보 사례 급증..먹거리 확보 경쟁으로 기존제품 손실 감수

국내제약사들이 새 먹거리 확보를 위해 분주한 행보를 보이고 있다. 단기간내 외형 확대를 위해 다국적제약사의 도입 신약 판권 확보에 사활을 거는 모습이다. 한정된 자원 탓에 이미 특허가 만료된 신약 판권을 가져가기도 하고 최근에는 기존에 팔고 있는 제품이 있는데도 동일 성분의 오리지널 의약품을 판매하며 자체개발 복제약(제네릭)을 시장에서 철수하는 사례도 눈에 띈다.

26일 업계에 따르면 일동제약은 노바티스의 바이러스성포진 치료제 ‘팜비어’(성분명 팜시클로비르)의 국내 판권을 확보했다.

▲일동제약이 판매를 시작한 노바티스 '팜비어'

지난 2001년 국내 허가를 받은 팜비어는 대상포진 바이러스 감염증, 생식기포진 감염증의 치료 및 재발성 생식기포진의 억제 등에 사용하는 전문의약품이다. 의약품 조사기관 유비스트에 따르면 팜비어는 지난해 59억원의 원외 처방실적을 올렸다.

표면적으로 일동제약은 팜비어의 판매에 나서면서 연간 60억원 가량의 매출이 상승하는 효과를 기대할 수 있다. 일동제약은 이미 팜비어의 제네릭 제품 ‘팜시락’을 지난 2005년 허가받고 판매를 진행 중이다. 팜비어는 이미 특허가 만료돼 70여개 업체가 제네릭을 내놓은 상태다. 팜시락은 지난해 7억원의 원외 처방실적을 기록했다. 산술적으로 팜비어의 판권 확보로 추가되는 매출은 50억원 가량이라는 계산이 나온다.

일동제약이 오리지널 제품 팜비어의 영업을 시작하면서 제네릭 제품 팜시락은 사실상 시장 철수 수순에 들어갈 것으로 보인다. 제네릭보다는 오리지널 의약품이 가진 매력이 크기 때문이다. 팜비어와 팜시락의 보험약가도 각각 3814원, 3826원으로 유사한 수준이다.

일동제약은 “올해 안에 팜비어의 국내 허가권을 양수하고, 향후 기술이전 등을 통해 팜비어를 자체 생산ㆍ판매하는 데 합의했다”라고 밝혔다. 일동제약이 팜비어의 허가권도 넘겨받으면 팜시락의 허가는 취하할 수 밖에 없다. 한 제약사가 동일한 성분의 의약품은 1개만 보유할 수 있다. 일동제약은 연간 50억원 가량의 매출을 늘리기 위해 직접 개발한 제네릭을 시장에서 철수하는 셈이 된다.

최근 들어 제약사들의 먹거리 확보 경쟁이 치열해지서 기존에 동일한 제품을 판매 중이거나 허가를 받았는데도 오리지널 의약품을 장착하는 사례가 부쩍 늘고 있다. 대웅제약은 지난 2016년부터 크레스토의 고지혈증치료제 ‘크레스토’를 공동으로 판매 중인데 크레스토와 동일한 성분의 제네릭 ‘대웅로수바스타틴’을 보유 중이다. 제일약품은 발기부전치료제 비아그라의 제네릭 ‘포르테라구강용필름’을 2012년 허가받았지만 2016년 말부터 비아그라 판매에 동참했다.

▲주요 도입신약과 자체개발 제네릭 동시 보유 현황

종근당은 로슈의 항바이러스제 ‘타미플루’의 제네릭 제품 ‘타미비어’를 허가받았지만 2012년 타미플루의 판매를 시작하면서 지난해 제네릭 시장에는 진입하지 못했다.

동화약품은 지난해부터 사노피아벤티스의 항혈전제 ‘플라빅스’의 공동판매를 시작했는데, 당시 플라빅스의 제네릭 ‘클로피’의 판매를 진행 중이었다. 플라빅스는 지난 2009년부터 제네릭 제품이 발매되기 시작했다.

보령제약은 최근 아스텔라스의 배뇨장애증상개선제 ‘하루날디’와 로슈의 항암제 ‘타쎄바’의 국내 영업을 시작했지만 이미 하루날디와 타쎄바의 제네릭 제품 ‘보령탐스로신염산염’과 ‘엘티닙’을 갖춘 상태다.

동아에스티는 지난달 다케다의 새로운 안지오텐신 수용체 차단제(ARB, Angiotensin II Receptor Blocker) 계열의 고혈압치료제 ‘이달비’를 판매를 시작했는데, 이미 동일 계열의 제네릭 제품 ‘코자르탄’, ‘올사르탄’, ‘아푸르탄’ 등을 판매하고 있다. 동아에스티 측은 “이달비를 집중적으로 판매할 계획이다”는 전략을 밝혀 기존에 판매하던 ARB 계열 제네릭의 매출이 축소될 가능성도 크다.

업계에서는 제약사들이 새 먹거리 확보 경쟁이 가열되면서 제네릭이나 유사 제품 보유와 여부와 상관없이 외형 확대를 위해 무차별적으로 도입하는 것이 아니냐는 우려를 나타낸다.

당초 국내업체들이 가장 많이 구사했던 도입신약 판매 전략은 국내 발매를 시작하는 신약의 영업을 맡는 것이다. 시장 잠재력이 큰 제품을 확보할 경우 특허 만료 전까지 독점적인 시장을 구축할 수 있다는 매력에서다.

유한양행이 베링거인겔하임의 고혈압약 ‘트윈스타’와 당뇨약 ‘트라젠타’, 비리어드의 B형간염치료제 ‘비리어드’의 국내 진출과 동시에 판매를 담당하면서 매출이 급증했고 국내제약사 중 가장 먼저 매출 1조원 고지를 선점했다. 대웅제약은 MSD의 당뇨치료제 ‘자누비아’가 국내 발매를 시작할 때부터 공동판매를 진행했고, 연간 1000억원대 규모의 대형 제품으로 성장시켰다.

한국 시장에서 폭넓은 영업망을 갖추지 못한 다국적제약사들도 국내 기업을 활용해 시장에 진출하는 사례도 많았다. 대웅제약의 간판 고혈압치료제 ‘올메텍’은 원 개발사 다이이찌산쿄가 국내 시장에 공식 진출하기 전에 국내 허가를 받고 영업을 담당했다.

시장 전망이 큰 신약의 등장이 희귀해지면서 국내기업들은 특허만료 신약의 판권 확보에 열을 올리기 시작했다.

지난 2015년 말 BMS의 B형간염치료제 ‘바라크루드’의 특허 만료로 제네릭 제품이 무더기로 등장하자 녹십자가 바라크루드의 영업에 가세했다. 제네릭으로부터 시장을 방어하기 위해 녹십자가 구원투수로 투입된 셈이다.

2015년 화이자의 소염진통제 ‘쎄레브렉스’의 특허 만료가 임박하자 제일약품이 공동 판매를 시작한 것도 같은 맥락이다. 화이자의 발기부전치료제 ‘비아그라’의 경우 2012년 제네릭 제품이 쏟아지면서 점유율이 급감하자 2년 뒤 안국약품이 공동 판매에 나섰다. 현재 비아그라의 판매 파트너는 제일약품이다.

제약사들의 도입신약 경쟁은 신제품 기근이라는 현실적인 고민에서 비롯된다. 자체개발 의약품으로 지속적인 성장동력을 발굴하기 힘들다는 이유에서 외부에서 새 먹거리를 발굴해야 한다는 절박함에서다.

최근 들어 다국적제약사들도 굵직한 신약을 많이 배출하지 못하는 상황에서 국내기업들의 도입신약 판권 확보 경쟁이 가열되면서 기존에 판매 중인 제품과의 중복 여부와 상관없이 신약을 확보하겠다는 움직임이다. 종전에는 자체개발 제품의 성장에 부정적인 영향이 예상되면 신약 판권 확보를 꺼리는 것이 일반적이었다.

제네릭은 오리지널 의약품과 동일 성분으로 구성됐고 약물 흡수 속도와 흡수량이 동등하다는 점을 입증받고 허가받았기 때문에 과학적으로 오리지널 의약품과 같은 제품이라는 게 보건당국의 판단이다.

다만 오리지널 의약품이라는 브랜드와 오랜기간 축적된 과학적 데이터를 기반으로 제네릭보다 많은 매출을 올릴 수 있다는 현실적인 기대감에서 특허만료 의약품의 판권 확보 사례는 늘 수 밖에 없다는 지적이다. 다만 제네릭 개발을 위해 투입한 비용과 시간은 허공으로 사라지는 셈이 된다.

업계에서는 “특정 시장에서 점유율 선두를 유지하는 오리지널 의약품을 판매하면 유사 영역에서도 시너지를 낼 수 있다”는 시각도 내비친다. 이번에 팜비어 판매를 시작한 일동제약 측도 “팜비어 마케팅을 계기로 피부ㆍ비뇨기계 관련 제품 라인업을 확대하고 해당 분야 및 내과 치료제 시장 공략을 가속화할 방침이다”라고 말했다.

그러나 우려의 시각이 크다. 업계 한 관계자는 “제약사들이 외형 확대를 목표로 다국적제약사의 제네릭 제품 판매도 나서는 등 도입 의약품 확보를 위한 경쟁이 지나치게 과열양상을 보이고 있다”면서 “자체개발 제네릭이 도입 신약보다 수익성이 좋기 때문에 매출 상승만을 위한 신약 도입으로 오히려 실속은 챙기지 못할 가능성도 크다”라고 우려했다.