기업

삼성바이오·MSD 국내 제휴 결별설 둘러싼 복잡한 셈법

바이오스펙테이터 천승현 기자

'삼성바이오에피스, 국내 판매사 교체 고심' 소문 확산ㆍ원개발국 실적 저조 돌파구 시급..상표권도 MSD가 보유ㆍ한국시장만 결별 가능성↓, 삼성 "결정된 것 없다"

삼성바이오에피스와 한국MSD의 국내 판매 제휴 결별설이 끊이지 않는다. 삼성바이오에피스가 MSD에 맡긴 바이오시밀러 판매 성과가 기대에 크게 못 미치면서 국내 시장에 한해 제휴 관계의 변화 가능성도 점쳐진다. 다만 삼성바이오에피스가 바이오시밀러의 상표권마저 MSD에 넘길 정도로 끈끈한 관계를 유지하고 있어 결별이 쉽지만은 않을 것이란 전망도 나온다.

10일 업계에 따르면 삼성바이오에피스는 한국MSD와의 국내 판매 제휴 관계의 청산 여부를 고심 중인 것으로 알려졌다.

삼성바이오에피스는 바이오시밀러 시장 진출을 선언한 이후 MSD와 긴밀한 협력 체계를 구축하고 있다. 삼성바이오에피스가 개발한 바이오시밀러 제품은 유럽에서만 바이오젠이 판매하고 한국, 미국을 비롯한 나머지 지역의 판권은 MSD가 보유한다. 삼성바이오에피스는 별도의 마케팅·영업 조직을 갖추지 않고 바이오시밀러의 연구와 개발만 담당한다. 삼성바이오에피스는 일부 바이오시밀러 과제를 MSD와 공동으로 개발할 정도로 깊은 제휴 관계를 유지한다.

▲삼성바이오에피스 '브렌시스'

삼성바이오에피스 관계자는 "MSD와는 본사 차원에서 견고한 제휴 관계를 구축한 상태다. 국내에서의 판권 제휴 종료 여부는 아직 결정된 것이 없다"라고 말했다. 해외에서는 삼성바이오에피스와 MSD의 협력 관계는 균열 조짐이 없지만 국내 판권 제휴의 변화 가능성이 있다는 뜻으로 풀이된다.

삼성바이오에피스와 MSD의 결별설이 제기되는 가장 큰 이유는 저조한 실적이다.

삼성바이오에피스는 지난 2010년 바이오의약품을 신수종 사업으로 지목한 이후 국내에서 2개의 바이오시밀러 제품을 내놓았다. 삼성바이오에피스는 지난 2015년 9월 식품의약품안전처로부터 ‘엔브렐’ 바이오시밀러 ‘브렌시스’의 시판허가를 받고 약가등재 절차를 거쳐 2015년 12월 판매를 시작했다. 지난해 7월에는 ‘레미케이드’ 바이오시밀러 ‘렌플렉시스’를 발매했다.

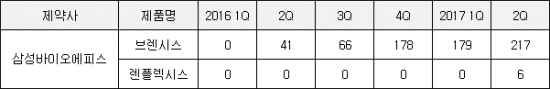

의약품 조사기관 IMS헬스의 자료에 따르면 올해 6월까지 브렌시스와 렌플렉시스의 누적 매출은 7억원에도 못 미쳤다. 브렌시스는 발매 이후 1년 6개월 가량 지났음에도 누적 매출은 6억8000만원에 그쳤다.

▲삼성바이오에피스 바이오시밀러 2종 매출 추이(단위: 백만원, 자료: IMS헬스)

브렌시스와 렌플렉시스처럼 종합병원에서 처방하는 의약품의 경우 병원의 약제심의위원회를 통과하는 절차를 거쳐야 처방이 가능하기 때문에 발매 이후 시장에 안착하기까지 적잖은 시간이 소요될 수 있다는 제약을 고려해도 기대에 못 미친다는 평가다.

해외에서 ‘베네팔리’라는 제품명으로 판매 중인 브렌시스는 올해 2분기 유럽 시장에서 1억5400만달러(약 1750억원)의 매출을 기록하며 선전했지만 정작 원 개발국에서는 맥을 못 추는 이례적인 현상이다.

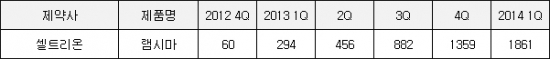

먼저 시장에 진출한 셀트리온의 바이오시밀러 ‘램시마’와 비교하면 더욱 대조적이다. 지난 2012년 11월 발매된 램시마는 출시 이후 1년 반 가량 지난 2014년 1분기까지 누적 매출 49억원을 기록했다. 브렌시스의 발매 초기 1년 6개월보다 7배 넘는 규모다. 램시마는 이후에도 상승세를 지속하면서 올해 2분기까지 누적 매출 484억원을 기록했다.

▲셀트리온 '램시마' 발매 초기 매출 추이(단위: 백만원, 자료: IMS헬스)

바이오시밀러와 같은 후발의약품은 또 다른 후발주자가 진입할 수 있고, 오리지널 의약품의 시장 방어도 점차 거세지기 때문에 발매 초기 성적표가 매우 중요하다. 하지만 셀트리온과는 달리 삼성바이오에피스는 시장 진입 초기에 존재감을 드러내지 못하는 형국이다.

바이오시밀러의 성패는 시장 진입 시기 이외에 영업력이 가장 중요한 요인으로 지목된다. ‘오리지널 의약품과 동등한 효능을 가진 의약품’이라는 특성상 제품력으로 의료진과 환자들에게 공략하기는 힘든 여건이다. 오리지널 의약품과의 약가 차이도 크지 않다. 브렌시스와 렌플렉시스 모두 오리지널 제품에 비해 보험상한가는 5% 차이에 불과하다.

삼성바이오에피스 측은 “바이오시밀러 제품의 주요 타깃은 글로벌 시장이다”라는 입장이지만 원 개발국에서의 부진을 외면할 수만은 없는 처지다.

삼성바이오에피스는 바이오시밀러 제품의 반등을 위해 ‘약가인하’ 또는 ‘영업력 강화’라는 2개의 카드를 꺼낼 수 있다. 하지만 약가인하는 적잖은 손실을 감수해야 하고 해외에서의 약가에도 영향을 미칠 수 있다는 이유로 시도하기는 힘들다.

현실적으로 삼성바이오에피스 입장에선 원 개발국에서의 초반 부진한 실적을 타개하기 위해 판매 제휴업체 교체를 신중하게 고민할 수 밖에 없는 상황이다. LG화학의 당뇨신약 ‘제미글로’의 국내 판매 파트너가 사노피아벤티스에서 대웅제약으로 바뀌면서 매출이 2배 이상 급등한 사례를 보면 제휴 업체의 영업 역량은 실적에 직접적인 영향을 미친다.

그러나 일정 기간 동안 영업 협력 관계를 맺는 국내사-다국적제약사간 공동 판매 계약과는 달리 삼성바이오에피스와 MSD는 본사 차원에서의 견고한 협력 체계 구축하고 있어 국내에서만 제휴 파트너를 바꾸는 것은 쉽지 않아 보인다. 특히 삼성바이오에피스는 자체 개발한 바이오시밀러의 상표권마저도 MSD에 넘길 정도로 양사간 끈끈한 협력 관계를 형성 중이다.

특허정보넷 키프리스에 따르면 삼성바이오에피스가 국내 허가를 받은 브렌시스, 렌플렉시스, 하드리마 등 3종의 바이오시밀러 모두 상표권은 MSD(머크 샤프 앤드 돔 코포레이션)가 보유 중인 것으로 나타났다. 기업이 자체 개발한 제품의 상표권을 판매 제휴업체에 넘기는 것은 흔치 않은 현상이다. 국내업체가 개발한 신약 중 ‘아셀렉스’, ‘슈펙트’, ‘제미글로’ 등 상당수 제품들이 다른 제약사와 공동 판매를 진행 중이지만 상표권은 모두 개발업체가 갖는다.

만약 삼성바이오에피스가 국내에서 MSD가 아닌 다른 업체와 영업 제휴를 맺을 경우 개발사와 판매사가 아닌 제3자가 상표권을 보유하는 기현상이 연출되는 셈이다.

삼성바이오에피스 관계자는 “바이오시밀러 사업 제휴를 맺을 때부터 국내 뿐만 아니라 해외에서도 MSD가 판매권을 갖는 지역에서는 상표권도 보유하는 것으로 합의했다”라고 설명했다. 애초부터 삼성바이오에피스와 MSD는 사업 제휴를 결정했을 때 영업 제휴 종료와 같은 ‘결별’을 염두에 두지 않았다는 의미로 해석이 가능하다.

본사 차원에서 체결한 협력 계약을 판매 부진을 이유로 특정 지역에서만 조정하는 것은 어려운 결정일 뿐더러 양사간 신뢰도에도 영향을 미칠 수 있다는 지적도 나온다.

삼성바이오에피스 관계자는 “바이오시밀러 사업 제휴를 맺을 때 삼성바이오에피스는 개발까지만 담당하고 이후 상표권이나 판매는 바이오젠이나 MSD가 보유하기로 합의했다”면서 “국내 매출 부진으로 판매사 교체 소문이 나고 있지만 아직 결정된 것은 없다”라고 말했다.